会计实务新手必读:全面理解增值税会计分录

作者:诚立会计 | 发布时间:2023-05-26

如果你是会计新手,不会做增值税的相关分录,或者你对增值税的分录理解并不深刻,那请你耐心阅读本文,诚立会计总结常用的增值税会计科目,覆盖大多数的中小企业的情况,其他较少使用的科目敬请查看相关资料。

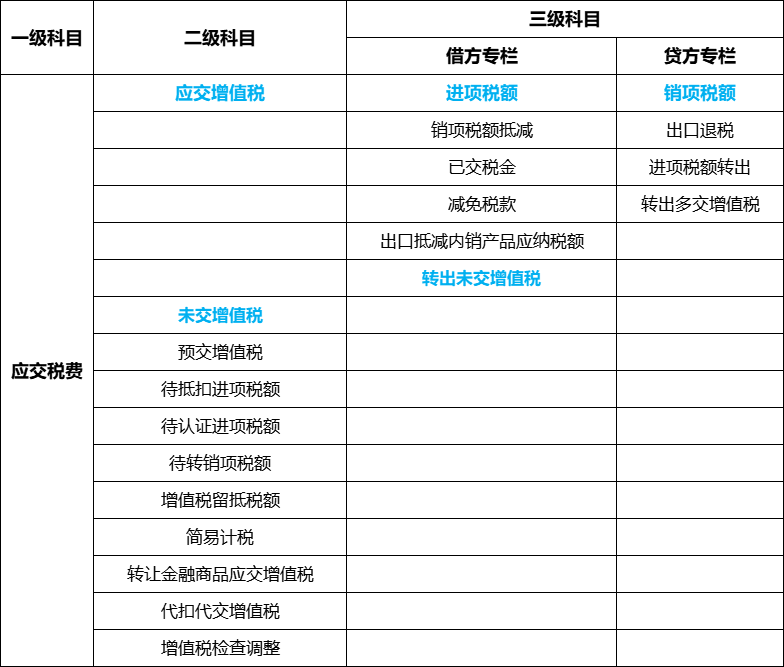

一、增值税的会计分录设置

理解增值税会计分录第一步,就是要明白一级、二级、三级科目的设置,借方余额和贷方余额所表达的意思。其次,要明白什么时候从三级科目转二级科目。

二、增值税会计分录的基本模型

应交增值税(进项税额)、应交增值税(销项税额),应交增值税(转出未交增值税)、未交增值税,四个科目组成一个基本模型,适用大多数的中小企业,然后在此基础上理解其他增值税相关科目,水到渠成。以下通过简单的例子说明增值税的会计分录。

1.取得原材料增值税发票,不含税金额100元,税额13元。分录如下:

借:原材料 100元

应交税费—应交增值税(进项税额) 113元

贷:应付账款—A公司 113元

2.本月确认含税收入339元。分录如下:

借:应收账款—B公司 339元

贷:主营业务收入 300元

应交税费—应交增值税(销项税额) 39元

3.结转进项税额和销项税额到转出未交增值税:此时两个科目余额均为零。

借:应交税费—应交增值税(转出未交增值税) 13元

贷:应交税费—应交增值税(进项税额) 13元

借:应交税费—应交增值税(销项税额) 39元

贷:应交税费—应交增值税(转出未交增值税) 39元

4.转出未交增值税:经过上述步骤后,应交增值税(转出未交增值税)余额为贷方26元,即需要进行第四步。如果是借方余额,则第四步无需再做。

借:应交税费—应交增值税(转出未交增值税) 26元

贷:应交税费—未交增值税 26元

此时,应交税费—应交增值税科目余额为零,其本月要交的增值税26元转至二级科目未交增值税的贷方中。

5.次月,缴纳增值税:

借:应交税费—未交增值税 26元

带:银行存款 26元

三、应交税费—应交增值税(已交税金)

1.第一种情况:一般纳税人以1日、3日、5日、10日或者15日为1个纳税期的,自期满之日起5日内预缴税款。这种情况下会用到。

2.第二种情况:辅导期纳税人一个月内多次领购专用发票的,应从当月第二次领购专用发票起,按照上一次已领购并开具的专用发票销售额的3%预缴增值税。

四、应交税费—应交增值税(减免税款)

企业按规定直接减免的增值税额,借记本科目,贷记损益类相关科目,比如“其他收益”、“营业外收入”等。

五、应交税费—应交增值税(进项税额转出)

1.已经抵扣进项税额的外购货物等改变用途,用于不得抵扣进项税额的用途,作进项税额转出。例如领用库存商品用于员工福利。

借:应付职工薪酬——非货币性福利

贷:库存商品

应交税费——应交增值税(进项税额转出)

2.在产品、产成品、不动产等发生非正常损失,其所用外购货物、劳务、服务等进项税额作转出处理。

借:营业外支出

贷:原材料(固定资产、库存商品等)

应交税费——应交增值税(进项税额转出)

3.生产企业出口自产货物的免抵退税不得免征和抵扣税额,账务处理:

借:主营业务成本

贷:应交税费——应交增值税(进项税额转出)

4.对符合条件的纳税人,可以向主管税务机关申请退还留抵税额,纳税人取得退还的留抵税额后,作进项税额转出。

取得退还的留抵税额时,账务处理为:

借:银行存款

贷:应交税费——应交增值税(进项税额转出)

六、应交税费—预交增值税

1.核算一般纳税人转让不动产、提供不动产经营租赁服务、提供建筑服务、采用预收款方式销售自行开发的房地产项目等,以及其他按现行增值税制度规定应预缴的增值税额。

2.四种情形使用这个科目:

(1)建筑业:提供建筑服务收取预收款、跨地级市提供建筑服务

(2)不动产经营租赁:不动产所在地与机构所在地不在同一县(市、区)的,向不动产所在地主管税务机关预缴

(3)销售不动产:纳税人转让其取得的不动产,向不动产所在地主管税务机关预缴税款

(4)房地产开发企业销售开发产品:收到预收款时

教材所列举的情况很多,而在会计实务中,掌握常用情况即可够用。

京公网安备11011202004374号

京公网安备11011202004374号