北京公司股权转让,这样操作更省钱!

作者:诚立会计 | 发布时间:2024-06-21

想象一下,你是一位眼光独到的股东,手里握着的股权价值翻了一番。

但当股权转让的时刻到来,税单上的数字却让人心疼不已。

别急,这里有几招节税小技巧,让你在转让股权时,既能保住钱包,又能合法合规。

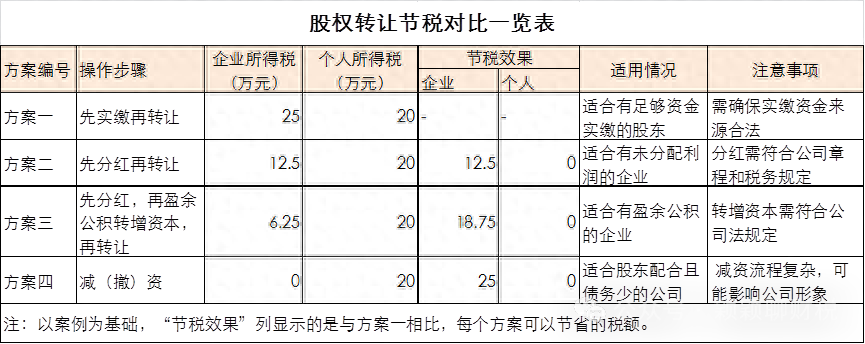

案例分析:股东A的股权转让之旅(后附各方案节税对比表)

某有限公司注册资金500万,股东A认缴20%,5年后净资产翻倍,达到了1000万,其中包括未分配利润250万、法定盈余公积250万。

现在,股东A想要转让这部分股权,我们来一起看看如何操作更节税。

股权转让涉及税费:一般包括企业所得税或个人所得税、印花税,转让上市公司股权时还涉及增值税及附加税。

由于印花税很少,本例忽略不计;仅考虑转让非上市居民企业股权,因此也不涉及增值税及附加,只涉及所得税。

方案一:先实缴再转让

①没有实缴

转让方A是非上市居民企业(以下减称为“企业”):

股权转让所得应缴纳企业所得税=(200-0)×25%=50万

转让方A是自然人个人(以下简称为“个人”):

股权转让所得应缴纳个人所得税=(200-0)×20%=40万

②已实缴100万

企业:股权转让所得应缴纳企业所得税=(200-100)×25%=25万

个人:股权转让所得应该缴纳个人所得税=(200-100)×20%=20万

分析:已实缴与未实缴相比,企业节税25万,个人实缴节税20万。

方案二:先分红再转让

企业:

※分红所得应缴纳企业所得税:免税

※股权转让所得应缴纳企业所得税=(200-250×20%-100)×25%=12.5万

注:居民企业之间的分红所得是免税的。

个人:

※分红所得应缴个人所得税=250×20%×20%=10万

※股权转让所得应该缴纳个人所得税=(200--250×20%-100)×20%=10万

分析:

企业缴纳企业所得税合计=0+12.5=12.5万,比实缴节税:25-12.5=12.5万

个人缴纳个人所得税合计=10+10=20万,与实缴的税负相同

方案三:先分红,再盈余公积转增资本,再转让

股东A在分红后,可以将盈余公积中的125万转增资本,然后再转让股权。这一招,就像是给股权加了个“涡轮增压”,让你在转让时享受更低的税率。

企业:

※分红所得应缴纳企业所得税:免税

※盈余公积转增资本应缴纳企业所得税:免税

※股权转让所得应缴纳企业所得税=(200-250×20%-125×20%-100)×25%=6.25万

注:视同企业将盈余公积金向股东分配了股息、红利,股东再以分得的股息、红利增加注册资本。股东为企业,免征企业所得税;股东为个人,按照利息、股息、红利所得缴纳20%个人所得税。

个人:

※分红所得应缴个人所得税=250×20%×20%=10万

※盈余公积转增资本应缴个人所得税=125×20%×20%=5万

※股权转让所得应该缴纳个人所得税=(200-250×20%-125×20%-100)×20%=5万

分析:

企业缴纳企业所得税合计=0+6.25=6.25万,比实缴节税:25-6.25=18.75万

个人缴纳个人所得税合计=10+5+5=20万,与实缴的税负相同

方案四:减(撤)资

企业:

※股权转让所得应缴纳企业所得税=(1000-500-250-250)×20%×25%=0

解析

企业获得的200万补偿,其中100万元作为投资资本的收回,不交企业所得税;

应享有的被投资公司盈余公积和未分配利润的份额(250+250)*20%=100万,应确认为股息所得,不缴纳企业所得税;

其余确认为股权转让所得的部分为0,应交企业所得税0*25%=0。

个人:

※股权转让所得应该缴纳个人所得税=(200-100)×20%=20万

应纳税所得额=个人取得的股权转让收入、违约金、补偿金、赔偿金及以其他名目收回款项合计数-原实际出资额(投入额)及相关税费

分析:

企业缴纳企业所得税0万,比实缴节税:25-0=25万

个人缴纳个人所得税20万,与实缴的税负相同。

总结:

政策依据:

1.企业所得税法实施条例》第十六条 企业所得税法第六条第(三)项所称转让财产收入,是指企业转让固定资产、生物资产、无形资产、股权、债权等财产取得的收入。

2.国税函〔2010〕79号三、关于股权转让所得确认和计算问题

企业转让股权收入,应于转让协议生效、且完成股权变更手续时,确认收入的实现。转让股权收入扣除为取得该股权所发生的成本后,为股权转让所得。企业在计算股权转让所得时,不得扣除被投资企业未分配利润等股东留存收益中按该项股权所可能分配的金额。

3.国家税务总局公告2014年第67号第四条 个人转让股权,以股权转让收入减除股权原值和合理费用后的余额为应纳税所得额,按“财产转让所得”缴纳个人所得税。

合理费用是指股权转让时按照规定支付的有关税费。

4.国税函〔1998〕333号规定,公司将从税后利润中提取的法定公积金和任意公积金转增注册资本,实际上是该公司将盈余公积金向股东分配了股息、红利,股东再以分得的股息、红利增加注册资本。

5.国税函〔2010〕79号规定,企业权益性投资取得股息、红利等收入,应以被投资企业股东会或股东大会作出利润分配或转股决定的日期,确定收入的实现。

6.《企业所得税法实施条例》对企业所得税法所称“符合条件的居民企业之间的股息、红利等权益性投资收益”作出解释,其含义是指居民企业直接投资于其他居民企业取得的投资收益,但不包括连续持有居民企业公开发行并上市流通的股票不足12个月取得的投资收益。

7.国家税务总局公告2011年第34号 五、投资企业撤回或减少投资的税务处理

投资企业从被投资企业撤回或减少投资,其取得的资产中,相当于初始出资的部分,应确认为投资收回;相当于被投资企业累计未分配利润和累计盈余公积按减少实收资本比例计算的部分,应确认为股息所得;其余部分确认为投资资产转让所得。

8.国家税务总局公告2011年第41号 一、个人因各种原因终止投资、联营、经营合作等行为,从被投资企业或合作项目、被投资企业的其他投资者以及合作项目的经营合作人取得股权转让收入、违约金、补偿金、赔偿金及以其他名目收回的款项等,均属于个人所得税应税收入,应按照“财产转让所得”项目适用的规定计算缴纳个人所得税。

应纳税所得额的计算公式如下:

应纳税所得额=个人取得的股权转让收入、违约金、补偿金、赔偿金及以其他名目收回款项合计数-原实际出资额(投入额)及相关税费。

京公网安备11011202004374号

京公网安备11011202004374号