新公司法下,企业减资税务处理

作者:诚立会计 | 发布时间:2024-05-25

随着新公司法的出台,很多企业在日常经营的过程中,难免会遇到需要减资的情况。减资不仅关乎企业的资本结构调整,更涉及到税务处理的方方面面。

那么,在新公司法的背景下,企业如何进行减资的税务处理呢?

01法人股东减资的税务处理

(1)政策规定

依据《国家税务总局关于企业所得税若干问题的公告》(国家税务总局公告2011年第34号)第五条规定:投资企业从被投资企业撤回或减少投资,其取得的资产中,相当于初始出资的部分,应确认为投资收回;相当于被投资企业累计未分配利润和累计盈余公积按减少实收资本比例计算的部分,应确认为股息所得;其余部分确认为投资资产转让所得。

(2)政策解析

关于法人股东从被投资企业撤回投资或减资所获得的收益(或资产)主要可以划分为三个部分:

1、股东原始投资成本的回收

2、被投资企业留存收益的分红

3、剩余的股权转让所得

从税务处理的角度来看,这三个部分的纳税情况各有不同。

首先,对于股东原始投资成本的回收,政策规定这部分无需纳税,属于非应税收入。其次,对于留存收益的分红,其纳税情况主要取决于企业的税籍状况。根据《企业所得税法》的相关规定,符合条件的居民企业之间的股息、红利等权益性投资收益被视为免税收入。

这里的居民企业指的是依法在中国境内成立,或者依照外国(地区)法律成立但实际管理机构在中国境内的企业。

因此,对于居民企业来说,其从被投资企业获得的留存收益分红是免税的。如果是非居民企业,就需要按照相关规定缴纳企业所得税。

最后,关于投资资产所得的收益应作为企业应纳税所得额,并按照企业适用的税率进行纳税。

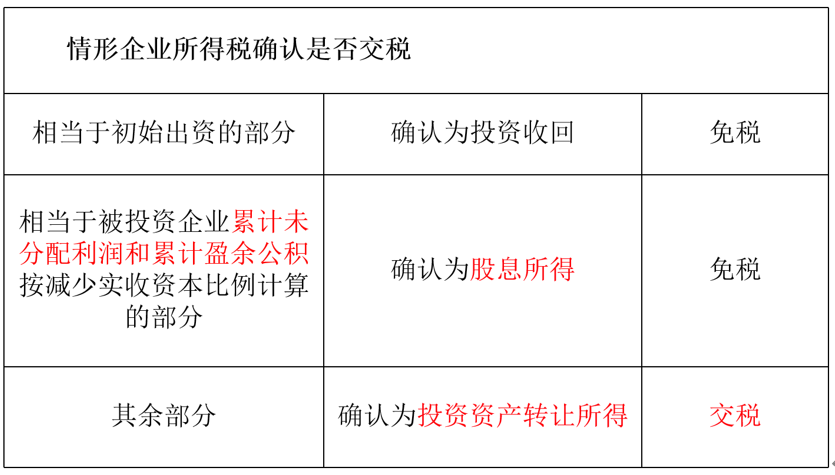

(3)分析总结

02自然人股东减资的税务处理

(1)政策规定

根据《中华人民共和国个人所得税法》及其实施条例等规定,现对个人终止投资、联营、经营合作等行为收回款项征收个人所得税问题公告如下:

个人因各种原因终止投资、联营、经营合作等行为,从被投资企业或合作项目、被投资企业的其他投资者以及合作项目的经营合作人取得股权转让收入、违约金、补偿金、赔偿金及以其他名目收回的款项等,均属于个人所得税应税收入,应按照“财产转让所得”项目适用的规定计算缴纳个人所得税。

此外,《股权转让所得个人所得税管理办法(试行)》(国家税务总局公告2014年第67号)对股权转让行为进行了详细列举,其中包括公司回购股权。需要注意的是,公司减资行为并不等同于公司回购股权,因此不能直接将67号文件的规定应用于减资情景。

(2)政策解析

在自然人股东减资的税务处理上,尽管现行政策并未直接指明具体的涉税处理方式,但实务操作中,税务部门往往依据41号公告或者是67号公告文件的规定,将减资行为视为一种终止投资的行为,将自然人股东从被投资企业取得的收入按“财产转让所得”项目征收个人所得税。

值得注意的是,尽管减资与股权转让在形式上存在差异,但在税务处理上,实务中可能将自然人股东减资视同“股权转让”,适用67号文件的相关规定。无论如何,自然人股东减资取得的收入均应按“财产转让所得”缴纳个人所得税,税率为20%。

综上,尽管现有政策对自然人股东减资的税务处理未作出明确指引,但在实际操作中,税务部门会根据相关文件精神进行灵活处理,确保税收政策的公平、合理与有效执行。

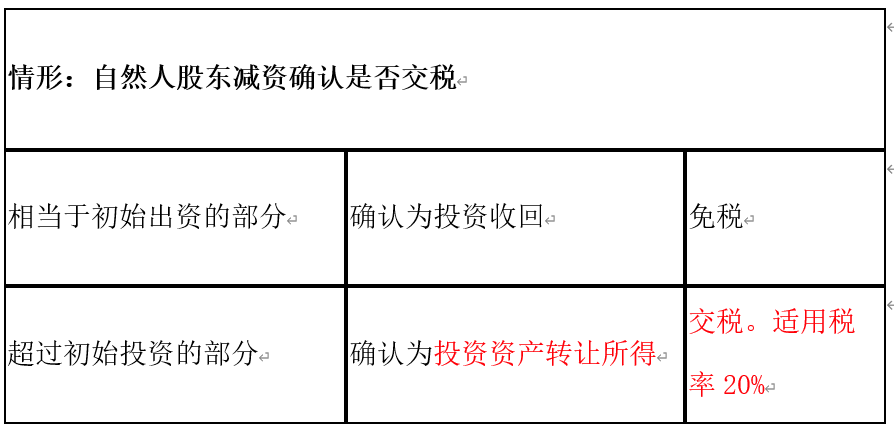

(3)分析总结

03合伙企业股东减资的税务处理

(1)政策规定

依据《关于个人独资企业和合伙企业投资者征收个人所得税的规定》(财税【2000】91号)的规定,明确个人独资企业和合伙企业分别以其投资者和合伙人为纳税义务人。其纳税年度内的收入总额,在扣除相关成本、费用和损失后,作为投资者或合伙人的生产经营所得,根据个人所得税法的相关规定,适用五级超额累进税率进行征税。并且,合伙企业的生产经营所得和其他所得,采取“先分后税”的原则进行税务处理。

另外《关于创业投资企业个人合伙人所得税政策问题的通知》(财税【2019】8号)明确,对于创投企业选择按单一投资基金核算的,其个人合伙人从基金中应分得的股权转让所得和股息红利所得,需按照20%的税率计算缴纳个人所得税。

依据《国家税务总局关于<关于个人投资企业和合伙企业投资者征收个人所得税的规定>执行口径的通知》(国税函【2001】84号),个人独资企业和合伙企业对外投资分回的利息、股息或红利,不并入企业收入,而是单独作为投资者或合伙人的利息、股息或红利所得,按照相关应税项目计算缴纳个人所得税。

(2)政策解析

合伙企业作为非税法上的纳税主体及非法律上的法人企业,在缺乏针对其减资(撤资)行为的具体税务规定时,应当参照自然人股东减资的相关政策进行税务处理。即,合伙企业减资时,其从被投资企业取得的资产,应视为“财产转让所得”并确认相应收入。

尽管有观点提出合伙企业减资可能适用《关于企业所得税若干问题的公告》(34号文件),但鉴于34号文件主要针对企业所得税政策,而合伙企业并非企业所得税的纳税主体,且《企业所得税法》已明确个人独资企业和合伙企业不适用该法,因此合伙企业减资不应直接适用34号文件的规定。至于能否参照适用,仍需进一步探讨与明确。

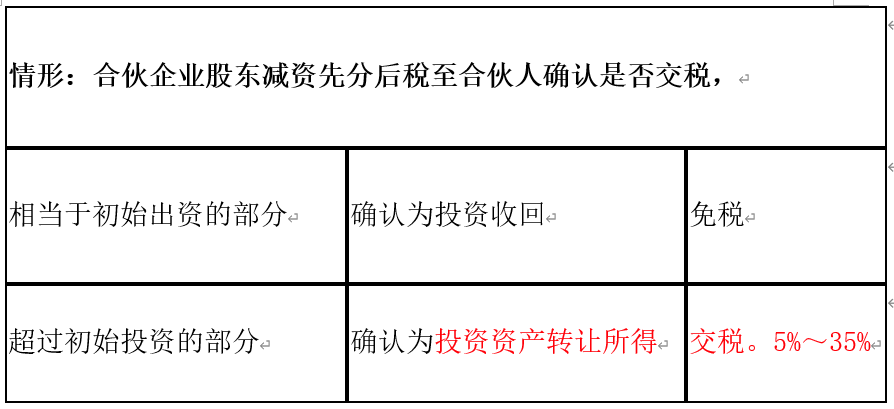

(3)分析总结

04减资过程中的税务风险防范

在进行减资时,企业应高度重视税务风险防范。尽管新公司法为企业减资提供了一定的灵活性和操作空间,但同时也对税务处理提出了更高的要求。

一方面,企业应确保减资行为符合税法规定,避免因违规操作而引发的税务风险;另一方面,企业还应加强与税务机关的沟通,及时了解税务政策变化,确保减资税务处理的合规性。

京公网安备11011202004374号

京公网安备11011202004374号