“内账”被查!企业被罚5.1亿元

作者:诚立会计 | 发布时间:2023-05-19

最近,有学员询问内账怎么做?

这个问题也是很多企业的一个通病,外账拿来应付税务、工商检查,内账给老板和股东看,但是很多时候会计都会忽视这其中的风险!

看到这个问题的时候,内心是崩溃的,为什么崩溃呢?那是因为《中华人民共和国会计法》规定不得账外建账,企业设两套账属违法。会计人员是要承担责任的!

今天诚立会计给大家分享两个实实在在的案例,让各位同行明白其中的风险!

内账被查!

企业被罚5.1亿

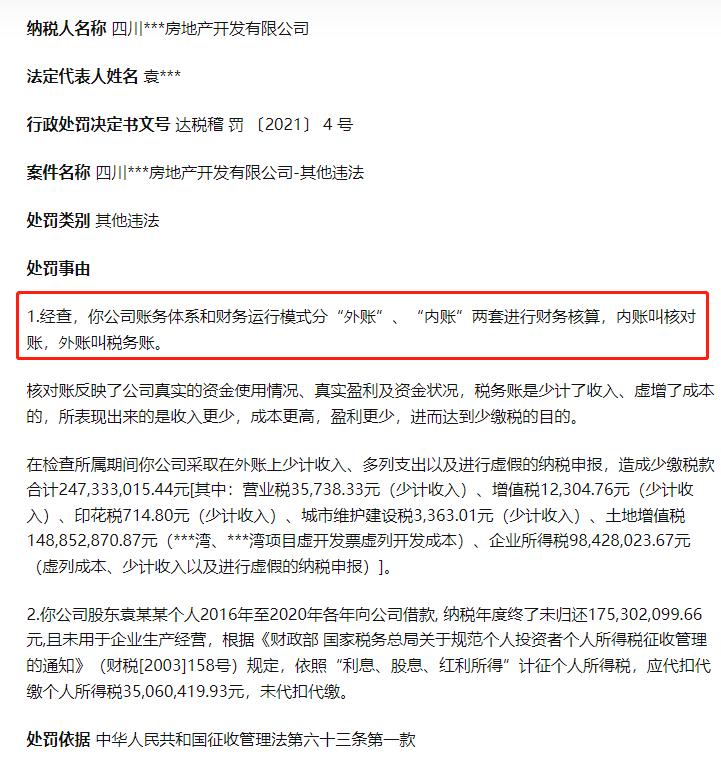

一、处罚事由:

1、公司账务体系和财务运行模式分“外账”、“内账”两套进行财务核算,内账叫核对账,外账叫税务账。

2、核对账反映了公司真实的资金使用情况、真实盈利及资金状况,税务账是少计了收入、虚增了成本的,所表现出来的是收入更少,成本更高,盈利更少,进而达到少缴税的目的。

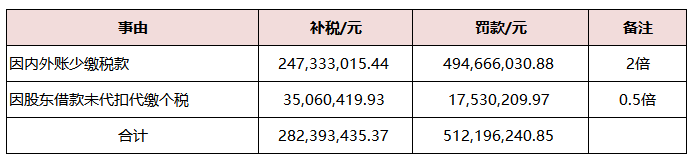

3、在外账上少计收入、多列支出以及进行虚假的纳税申报,造成少缴税款合计247,333,015.44元。

4、公司股东袁某某个人2016年至2020年各年向公司借款, 纳税年度终了未归还且未用于企业生产经营,未代扣代缴个税。

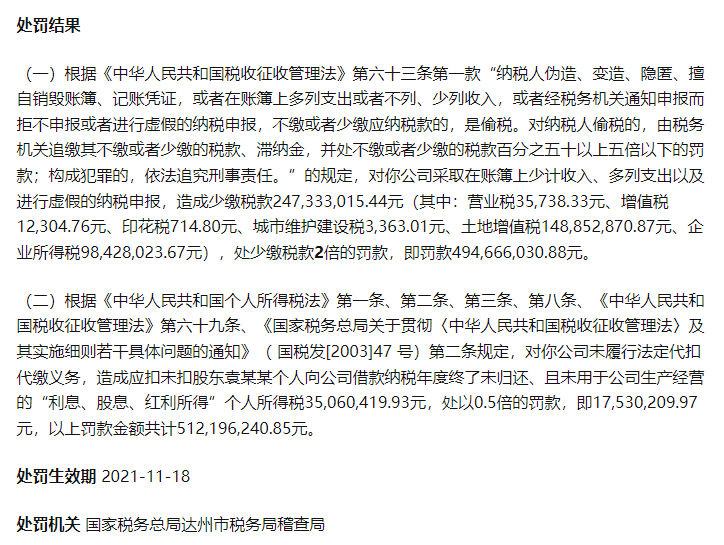

二、处罚结果:

两名90后会计

记录“内账”被判7年!

黄某和陈某受雇于付某成立的“厦门XXX贸有限公司”做财务,2013年11月至2016年7月间,在明知厦门**工贸有限公司等23家公司没有实际货物交易的情况下,协助主犯付某记录“内账”、虚构合同、资金走账、开具增值税专用发票等事务,税额合计2.57亿元。

尽管系从犯,但鉴于其犯罪事实及后果,两人最终被法院判决:

犯虚开增值税专用发票罪,分别判处有期徒刑7年、并处罚金十五万元。

就这样,两个刚毕业涉世未深的年轻人因协助虚开发票,记录“内账”,虚开税额高达2.57亿元,被判7年!接到判决书后,哭成泪人,追悔莫及。

什么是内外账?

内账:即内部管理账,是会计人员以及公司内部人士用的,是真实反映公司经营状况和业绩的账目,多指一份记录收支情况的流水账。一般来说,如果是刚起步的小型公司,直接会让老板亲信来做这个记账。

外账:又叫工商税务账,是我们上报税款给国家税务部门时所用到的报表。偷税漏税的行为通常就体现在这个外账账簿上。一般来说,报账的收入小于真实收入,报账费用大于真实的费用,这样利润小了,企业所要缴纳的企业所得税也就少了。

他们最大的区别在于:

内账要记录少申报的收入以及对应成本、费用等,还有外账不允许列支的部分费用,比如白条,或者送礼的灰色支出之类的。内账应该是外账的一个补充,在外账不存在虚开虚列的情况下,结合在一起应该是企业真实经营状况。

因此,一旦企业涉及内外账,必然有一套是假账!

而这个“假”也分了三六九等:

1、低级的假账,简单粗暴,生搬硬套,虚构经营活动,毫无依据凭空记账;

2、中级的假账,“犹抱琵琶半遮面”,至少有一些其他凭证作为佐证,如合同、现金流等;

3、高级的假账,“假作真时真亦假”,拥有全套的佐证,相关方也都能证明业务的真实。

即使是高级的假账,能够以假乱真,但总有一天打破了和谐就会水落石出,比如乐视网和贾跃亭。这个时候,作为直接当事人,可能是法人,也可能是财务人员!

而财务人员很有可能会成为老板的背锅侠,被送去“免费进修”!!

财务如何实现自我保护

1、运用好法律武器

《会计法》虽然对做假账等事项进行了严格的规定,但是无疑也是财务人员的保护神!在对外出具报表等事项的时候,一定要经过领导签字允许,做到业务留痕,一旦以后出现问题也能够留有后手。

2、坚守自己的底线

作为一名有民事行为能力的成年人,我们一定要坚守职业道德准则!在房贷车贷与法律红线之间做好选择!

3、不要轻易接手“烂摊子”

虽然找工作不易,但是一定要关注企业的诚信状况,选好老板。如果企业的账目很混乱,一旦接手,后期如果出现一些违法状况,也很容易引火上身。

4、不断学习,吸收新知识

有些事情可能并不需要通过“假账”这一种形式来解决,可以通过一些正常的筹划来轻松解决,这也就要求财务人员要学习好专业知识,掌握最新的税收政策,并且及时更新。

警惕!21种常见假账手法

查到必罚!

1、成本互换

问题描述:将属于成本项目的支出账务处理变为费用已达到当期税前扣除的目的,或将属于费用项目的支出成本化以达到控制扣除税前比例及夸大当期利润的目的。

举例:如某企业将应计入"管理费用“账户的无形资产摊销计入了"制造费用”账户月末分配制造费用时,将其计入了“生产成本”账户,这样就造成减少计期间费用,虚增利润的结果。

2、费用资产互换

问题描述:将属于费用的项目账务处理变为资产,从折旧中递延税前扣除。或将属于资产类科目的支出直接确认费用,当期税前扣除。

举例:如某企业新建厂房,确认为固定资产,投入使用后的费用本应计入当期损益,但却计入初始成本计提折旧。

3、费用明目转换

问题描述:将部分税前扣除有比率限制的费用额超部分转变为其他限制较宽松的或没限制的费用明目入账,以达到全额税前扣除的目的或减少相关税费等目的。

举例:如某企业工会经费扣除额度已超过限制比例,于是将其计入职工福利费扣除。

4、费用预提/递延/选择性分摊

问题描述:为控制当期税前利润大小预提费用,以推迟纳税,或为其他目的(如:股权转让价,当期业绩)夸大当期利润选择递延确认。或为选择性将费用分摊。

举例:如在各费用支出项目分摊比例之间进行调节,人为调整各期应税项目或造成的税费(如调节土地增值税)。

5、成本项目转换

问题描述:将属于本期将可结转成本的项目转变为其他不能结转成本的项目,或反行之。

举例:如某企业直接将人工、直接材料与销售费用、管理费用混淆。

6、成本提前/推迟确认、选择性分摊

问题描述:本期多结转收入或少结转,下期补齐,或选择成本分摊法达到上述2个的。

举例:如跨会计年度期间不据实结转成本,人为调整当期损益。

7、收入提前/推迟确认、选择性分摊

问题描述:本期多结转收入或少结转收入,下期补齐,或选择收入分摊法达到上述2个的。

举例:如跨会计年度期间不据实结转收入,人为调整当期损益。

8、收入项目转换

问题描述:将收入总额在多种收入项目之间进行调节。

例如:把主营业务收入变为其他业务收入或营业外收入,以达到控制流转税或突出主业绩的目的。

9、收入负债化、支出资产化

问题描述:企业会计制度规定,“其他应付款”科目属于流动负债,通常在一个营业周期内偿还,由于其他应付款业务复杂,有的企业将其作为逃避纳税的工具。

举例:将收入长期挂账为其他应付款,造成借款经营的假象,达到推迟纳税或不纳税的目的。或将支出长期挂账为其他应收款;将超出企业所得税税前扣除的额度费用(业务招待费,广告费等等)虚作借款,使企业费用虚减,影响当期的应纳税所得额。

10、收入、成本、费用虚增/减

问题描述:人为虚增或虚减收入、成本、费用造成进行差错调整的依据,达到纳税期拖延或其他目的。

举例:如报虚假费用票据,人为捏造增加销售成本等。

11、转移定价

问题描述:在经济活动中,不按照公允价格,而是根据企业间的共同利益而进行产品定价,以达到少纳税或不纳税的目的。

例如:将亏损企业的产品高价销售给盈利企业,以达到关联企业整体税负最小化的目的。

12、资产、负债项目转换

如将固定资产中的资产类别转变,改变其折旧年限,将应收账款挂其他应收款,或预收账款挂其他应付款等手法避税。

13、虚构交易

如已不存在的交易合同入账,造成资金流出,增加本期费用,达到减少所得税的目的。

14、费用直抵收入

在确认收入时,以虚假发票(如广告费,业务招待费),将虚假费用税前扣除,达到减少当期的应纳税所得额的目的

15、重组转让

问题描述:利用股权转让。资产转让、债务重组等进行进行资金或收入转移达到避税目的。

举例:将公司资金转移,达到破产赖账目的。

16、私人费用公司化

问题描述:将私人费用转变为公司费用,达到及降低个人所得税又降低企业所得税的目的。

举例:将个人加油费,日常消费支出等在公司处理。

17、收入、成本、费用转移

问题描述:分立合同,将收入,成本或费用转移至其他公司或个人。

举例:某工厂以自己的钢材向某汽车制造厂进行投资,账务处理为:借;生产成本。贷;原材料,这样一方面加大了产品成本将减少利润,另一方面也隐藏了投资收益。

18、虚增/减流转过程

问题描述:在流转过程中下功夫,多一道流转过程,费用多一道,将可扣除费用的范围增大。

举例:公司借款给个人买资产,再将资产返租给公司,增加了公司的租赁费用。

19、利用金融工具

问题描述:利用股票、期货、外汇等金融工具进行难以控制未来价格的交易。

举例:某公司卖出股票时将价格控制在低水平,而实际收入时,股票价格已上涨,却仍然以低水平价格确认收入,避免部分流转税。

20、集团化操作

问题描述:利用集团化公司的优势,不合理的避税。

举例:将收入多计入边际税入率低的国家或地区,将成本费用多计入边际税入率低的国家或地区,使集团企业总体税负最低。

21、其他

问题描述:假投资入股,真资产转让。

举例:企业在处置其资产时,为逃避纳税,相互签订假合同,采取假投资入股的方式企图达到少纳税的目的。

京公网安备11011202004374号

京公网安备11011202004374号