新《公司法》背景下,注销公司所面临的税务问题及其应对策略

作者:诚立会计 | 发布时间:2024-05-25

随着新《公司法》的即将实施,为了应对注册资本过大难以实缴的难题,部分企业会选择注销。对于打算注销公司的企业来说,除了完成工商、人社、公积金等相关部门的注销手续外,税务问题更是不可忽视的“雷区”。本文探讨的是新《公司法》背景下,注销公司所面临的税务问题及其应对策略。

税务清算:注销前的必经之路

根据新《公司法》和相关税法规定,企业在注销前必须进行税务清算。税务清算是对企业过去经营期间的纳税情况进行全面梳理和结算,确保企业应缴税款全部缴清,避免后续税务纠纷。

在税务清算过程中,企业需要提交完整的财务报表、税务申报表等资料,接受税务部门的审查和核实。如果发现企业存在偷税漏税、逃税等违法行为,税务部门将依法进行处罚,并可能影响企业的注销进程。

虽然公司注销可以实现“一箭三雕”的效果,但是还有很多老板对于公司注销有些疑问:

第一:公司注销必查三年账?

第二:公司注销应该采用哪种方式?

第三:公司注销后,注销公司的股东或实际控制人是否可以逃避处罚?

第四:公司注销前后的法律风险有哪些?

公司注销是否必查三年账?

一般来说在实务中,办理公司注销业务时,会查近期三年的账务,因为三年的账务期可以较好地反映公司的经营状况和财务状况,有助于评估公司的价值和风险。但是,如果公司在近三年内有重大变化或异常情况,查账的年限可能会相应延长。

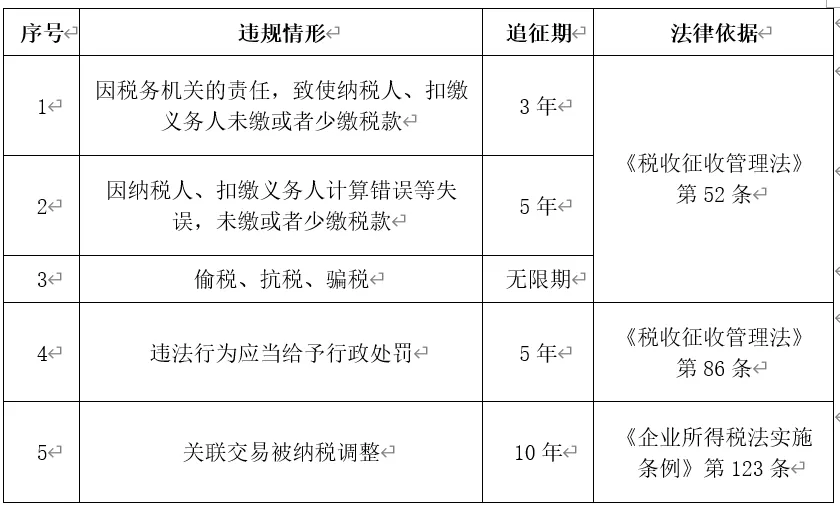

此外,税收上并没有明确规定注销一定要查三年的账。《税收征收管理法》第五十二条规定,因税务机关的责任,致使纳税人、扣缴义务人未缴或者少缴税款的,税务机关在三年内可以要求纳税人、扣缴义务人补缴税款,但是不得加收滞纳金。因纳税人、扣缴义务人计算错误等失误,未缴或者少缴税款的,税务机关在三年内可以追征税款、滞纳金;有特殊情况的,追征期可以延长到五年。

公司注销应该采用哪种方式?

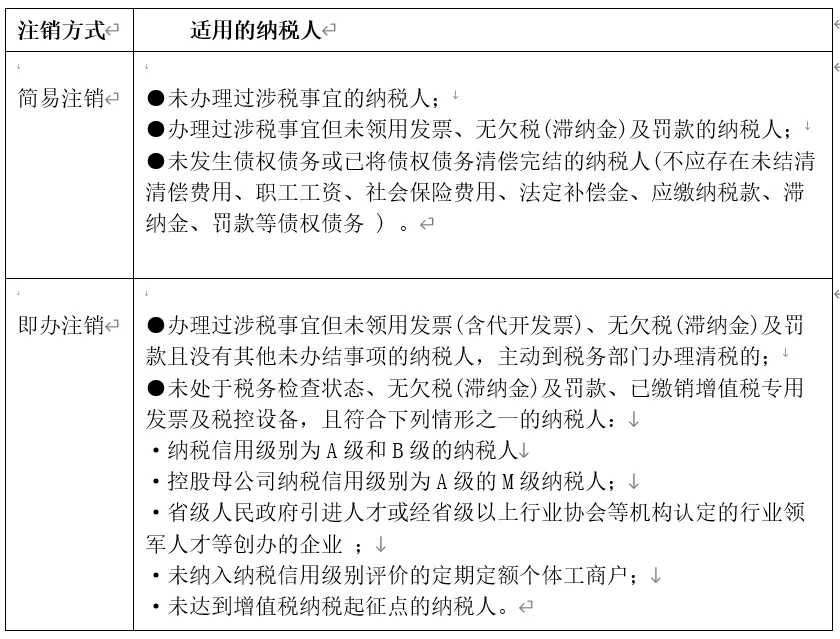

不同的注销方式有不同的适用条件和办理流程,企业在选择注销方式时应根据自身情况和当地政策进行决策。同时,无论选择哪种注销方式,企业都应确保注销过程合法、合规,并妥善处理好相关事宜,以避免可能的法律风险。

法律依据

《市场监管总局 国家税务总局关于进一步完善简易注销登记便捷中小微企业市场退出的通知》(国市监注发〔2021〕45号)第一条第二款、第三款规定:市场主体在申请简易注销登记时,不应存在未结清清偿费用、职工工资、社会保险费用、法定补偿金、应缴纳税款(滞纳金、罚款)等债权债务。全体投资人书面承诺对上述情况的真实性承担法律责任。

税务部门通过信息共享获取市场监管部门推送的拟申请简易注销登记信息后,应按照规定的程序和要求,查询税务信息系统核实相关涉税情况,对经查询系统显示为以下情形的纳税人,税务部门不提出异议:一是未办理过涉税事宜的纳税人,二是办理过涉税事宜但没领用过发票(含代开发票)、没有欠税和没有其他未办结事项的纳税人,三是查询时已办结缴销发票、结清应纳税款等清税手续的纳税人。

《中华人民共和国公司法》(中华人民共和国主席令第15号)第二百四十条 公司在存续期间未产生债务,或者已清偿全部债务的,经全体股东承诺,可以按照规定通过简易程序注销公司登记。

通过简易程序注销公司登记,应当通过国家企业信用信息公示系统予以公告,公告期限不少于二十日。公告期限届满后,未有异议的,公司可以在二十日内向公司登记机关申请注销公司登记。

公司通过简易程序注销公司登记,股东对本条第一款规定的内容承诺不实的,应当对注销登记前的债务承担连带责任。

公司注销后,注销公司的股东或实际控制人是否可以逃避处罚?

虽然公司注销后,其法人资格终止,但股东或实际控制人如果在公司设立、运营或注销过程中存在违法行为,仍需承担相应的法律责任。这些责任可能包括民事赔偿责任、行政责任甚至刑事责任。

具体来说,如果股东或实际控制人在公司注销前未依法清算公司债务,或者通过虚假清算报告骗取注销登记,导致债权人权益受损,债权人可以主张股东或实际控制人对公司债务承担相应赔偿责任。此外,如果股东或实际控制人在公司运营过程中存在违法行为,如抽逃出资、滥用股东权利等,也可能面临行政处罚或刑事责任。

因此,股东或实际控制人在公司注销后,并不能逃避可能存在的法律责任。为避免法律风险,股东或实际控制人应确保公司注销过程合法、合规,并妥善处理好相关事宜。

公司注销前后的法律风险有哪些?

偷税漏税风险处理:企业在经营过程中存在未如实申报销售收入、隐匿或虚增成本等违法行为,及时更正。

税务清算遗漏风险处理:在税务清算过程中,如果企业未能全面梳理和结算纳税情况,遗漏了部分应缴税款,在税务部门追缴和处罚之前,及时补缴。

后续法律风险处理:在办理公司注销后,对于公司的账簿、会计凭证等涉税资料依法进行保存,不得擅自销毁。若税务机关对已注销公司进行检查,公司股东或实际控制人要积极配合和应对,必要时可以在税务律师的指导下进行。

京公网安备11011202004374号

京公网安备11011202004374号