独立核算的分公司,能享受“六税两费”的减免优惠吗?能叠加优惠政策吗?

作者:诚立会计 | 发布时间:2023-08-31

独立核算的分公司,可以享受“六税两费”的优惠政策么?快跟诚立会计一起看看吧!

六税两费

最新优惠政策

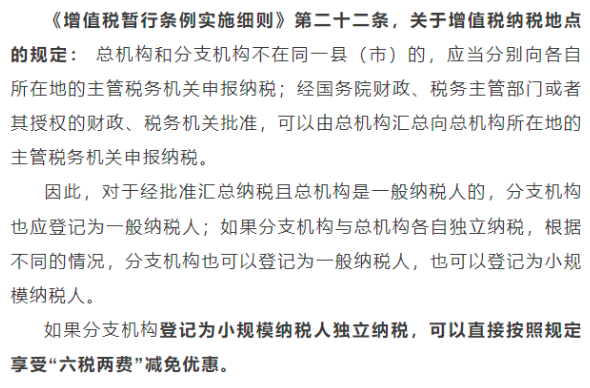

所谓“六税两费”指的是资源税、城市维护建设税、房产税、城镇土地使用税、印花税(不含证券交易印花税)、耕地占用税和教育费附加、地方教育附加。

为了扶持小微企业,国税总局在2023年8月2日发布了《进一步支持小微企业和个体工商户发展有关税费政策的公告》(财政部 税务总局公告2023年第12号),将优惠政策延长到2027年12月31日。

根据最新政策,六税两费减半的享受主体有三种:

1.小规模纳税人

判定标准: 年应征增值税销售额500万元及以下 (销售额不含税)

2.小型微利企业

判定标准:小型微利企业是指从事国家非限制和禁止行业,且同时符合年度应纳税所得额不超过三百万元、从业人数不超过三百人、资产总额不超过五千万元等三个条件的企业。

3.个体工商户

也就是说,异地分公司能否享受六税两费减半优惠,主要是看异地分公司的主体是什么,只要符合上面三种主体,就可以享受!

那么,分公司(分支机构)可以享受小型微利企业税收优惠吗?同时享受“六税两费减半”优惠吗?

分公司能叠加享受

税收优惠政策吗?

上文我们说了,如果分公司(分支机构)符合主体要求就可以享受“六税两费减半”的优惠,那可以叠加享受小型微利企业税收优惠吗?

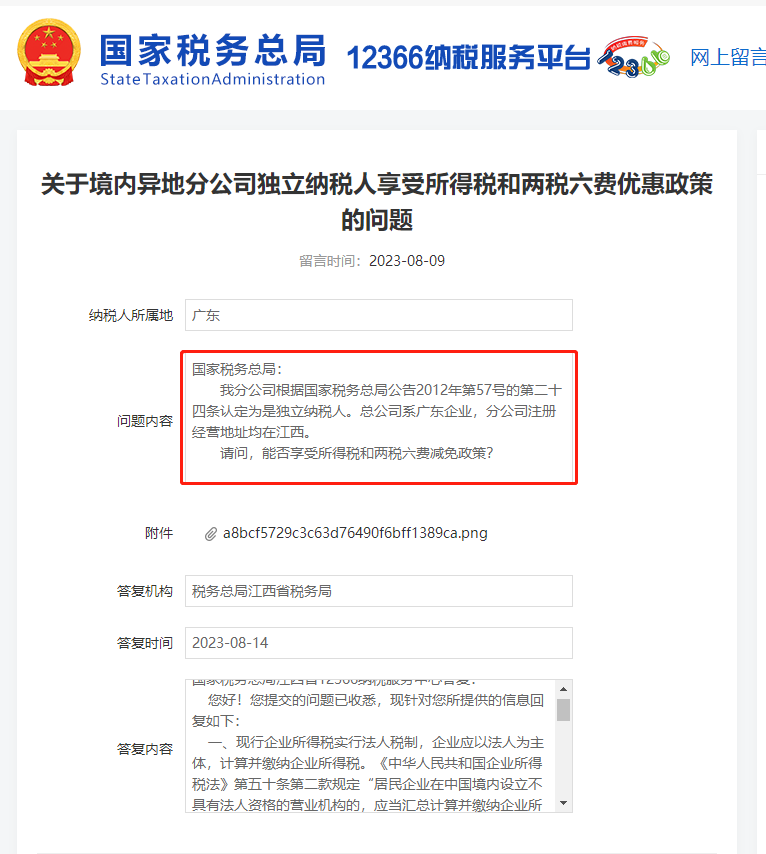

来看看国税总局12366的回答:

根据《中华人民共和国企业所得税法》第五十条第二款规定:“居民企业在中国境内设立不具有法人资格的营业机构的,应当汇总计算并缴纳企业所得税”。

因此,一般情况下,分支机构不具有法人资格,应当与总机构一并汇总缴纳企业所得税。汇总纳税情况下,如果总机构和分支机构符合小型微利企业标准,分支机构应当与总机构一并按照规定享受”六税两费”减免优惠。

同时,在12366的智能咨询中也有同样的回复:

分支机构不可能具备独立法人资格,无法单独享受小型微利企业所得税优惠。

企业设立不具有法人资格分支机构的,应当汇总计算总机构及其各分支机构的从业人数、资产总额、年度应纳税所得额,依据合计数判断是否符合小型微利企业条件。

常见问题

1.对于企业设立不具有法人资格的分支机构,如何判断它们是否符合小型微利企业条件?

答:企业设立不具有法人资格分支机构的,应当汇总计算总机构及其各分支机构的从业人数、资产总额、年度应纳税所得额,依据合计数判断是否符合小型微利企业条件。

2.只有查账征收的小型微利企业才可以享受企业所得税税收优惠政策?

答:不是,小型微利企业无论按查账征收方式或核定征收方式缴纳企业所得税,均可享受小型微利企业所得税优惠政策。

3.在预缴企业所得税时,小型微利企业如何享受所得税优惠政策?

答:小型微利企业在预缴和汇算清缴企业所得税时,通过填写纳税申报表,即可享受小型微利企业所得税优惠政策。企业应准确填报基础信息,包括从业人数、资产总额、年度应纳税所得额、国家限制或禁止行业等,信息系统将为小型微利企业智能预填优惠项目、自动计算减免税额。

4.如果企业在预缴企业所得税时享受了小型微利企业所得税优惠政策,但在汇算清缴时发现不符合相关政策标准,应该怎么办?

答:企业预缴企业所得税时享受了小型微利企业所得税优惠政策,但在汇算清缴时发现不符合相关政策标准的,应当按照规定补缴企业所得税税款。

5.小型微利企业是按照月度还是季度预缴企业所得税?

答:小型微利企业所得税统一实行按季度预缴。按月度预缴企业所得税的企业,在当年度4月、 7月、 10月预缴申报时,若按相关政策标准判断符合小型微利企业条件的,下一个预缴申报期起调整为按季度预缴申报,一经调整,当年度内不再变更。

京公网安备11011202004374号

京公网安备11011202004374号