个人注意:相差几天,个税差的有点大!

作者:诚立会计 | 发布时间:2023-05-28

1.根据《劳动合同法》第四十六条,除用人单位维持或者提高劳动合同约定条件续订劳动合同,劳动者不同意续订的情形外,期满终止固定期限劳动合同的,用人单位应当向劳动者支付经济补偿。

2.《财政部 税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)第五条规定,个人与用人单位解除劳动关系取得一次性补偿收入(包括用人单位发放的经济补偿金、生活补助费和其他补助费),在当地上年职工平均工资3倍数额以内的部分,免征个人所得税;超过3倍数额的部分,不并入当年综合所得,单独适用综合所得税率表,计算纳税。

【实务】

1.劳动合同到期,若单位无续签意愿,应向劳动者支付经济补偿,这部分收入应按工资薪金规定征收个人所得税;

2.劳动合同未到期,个人与用人单位解除劳动关系取得一次性补偿收入,按照财税〔2018〕164号文件规定征收个人所得税。

【例】企业与居民个人“解除”劳动合同(合同到期日2022年4月20日),该企业向小王支付了一次性补偿金40万元,当地上年度职工平均工资13.8万元(不考虑其他情况):

(1)如何企业与个人“解除”劳动合同日2022年4月21日,即劳动合同到期,若单位无续签意愿,则40万元需要合并到工资薪金缴纳个税,按照综合所得年终汇算清缴,适用百分之三至百分之四十五的超额累进税率

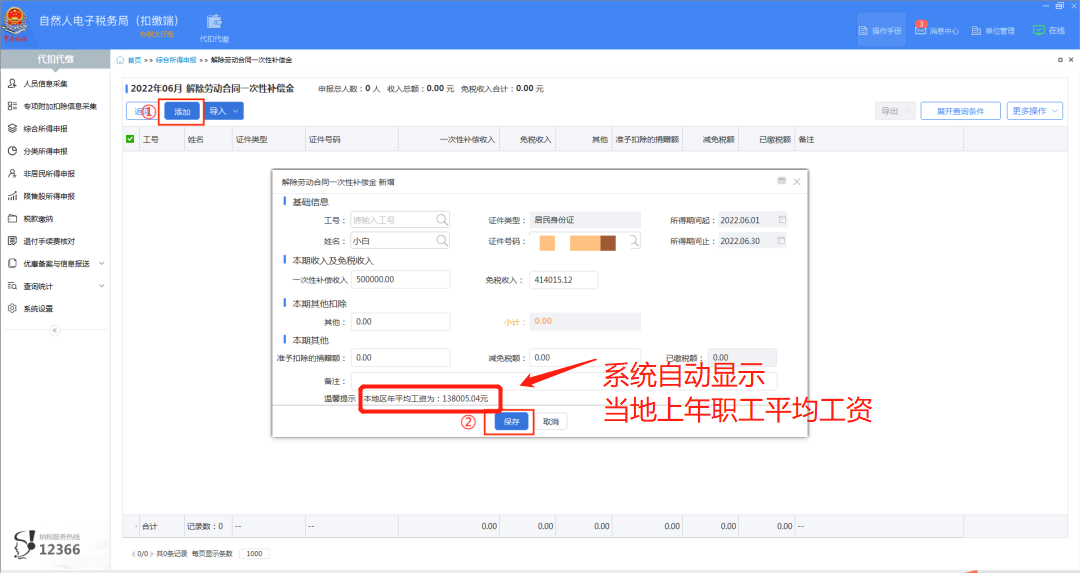

(2)如何企业与个人“解除”劳动合同日2022年4月19日,即劳动合同未到期解除,财税〔2018〕164号文件规定征收个人所得税:在当地上年职工平均工资3倍数额以内的部分,免征个人所得税;超过3倍数额的部分,不并入当年综合所得,单独适用综合所得税率表,计算纳税。

因40万元未超过41.4万元(13.8万元×3倍),免征个人所得税,也不需要并入综合所得。

【个税政策补充】

北京市十五届人大四次会议第0774号建议的答复意见

杨燕秋代表:您提出的关于“劳动合同终止时劳动者取得的一次性经济补偿金应享受税收优惠政策”的建议收悉,我们进行了认真研究,现就有关情况答复如下:

1999年税务总局对于企业改组、改制或减员增效过程中解除职工的劳动合同而支付给被解聘职工的一次性经济补偿金的个人所得税问题给予明确,出台了国税发〔1999〕178号文件,规定个人因解除劳动合同而取得一次性经济补偿收入,应按“工资薪金所得”项目计征个人所得税,但考虑到个人取得一次性经济补偿收入数额较大,而且被解聘人员可能在一段时间内没有固定收入,允许采取分摊计税的优惠方式。2001年,为进一步支持企事业单位等推进劳动人事制度改革,妥善安置有关人员,维护社会稳定,财政部、税务总局在国税发〔1999〕178号文件的基础上,联合印发《关于个人与用人单位解除劳动关系取得的一次性补偿收入征免个人所得税问题的通知》(财税〔2001〕157号),进一步加大优惠力度,规定个人取得一次性补偿收入,在当地上年职工平均工资3倍数额以内的部分,免征个人所得税,超过的部分计税。新税法实施后,继续平移原优惠政策精神,并在财税〔2018〕164号文件中给予明确。因此,现行关于一次性经济补偿金税收优惠政策,仅适用于个人与用人单位解除劳动合同情形,不包括其他情形。

虽然劳动合同到期终止,个人也有获得经济补偿金的可能,但这种补偿与因解除劳动合同取得的经济补偿金,在性质上存在一定区别。个人与用人单位解除劳动关系,将会导致个人原本拥有的长期稳定工作被迫中止,事前难以预期,个人需要重新寻找新的工作,在此情形下,用人单位给予的经济补偿金,主要用于弥补个人的经济损失;而个人与用人单位的劳动合同到期终止,属于正常市场行为,个人提前会有一定心理预期,可以提前做好准备。关于劳动合同终止获得补偿金的税收处理问题,税务总局曾明确答复由于双方的劳动合同关系终结,单位支付的经济补偿金,不适用财税〔2018〕164号文件,对这部分收入应按规定征收个人所得税。

您提出的建议涉及个人所得税优惠政策的适用,按照个人所得税法的规定,个人所得税的减免税政策由国务院确定并报全国人大常委会备案,我们也会将您的意见向税务总局反映。

国家税务总局北京市税务局

2021年7月8日

京公网安备11011202004374号

京公网安备11011202004374号